Colombus Consulting & Weefin proposent de décrypter les lignes directrices des réglementations Taxonomie et SFDR pour les acteurs financiers et d’identifier les enjeux de transformation pour les banques. Nous souhaitons aussi tirer parti des enseignements de la mise en place de MIF II pour mieux définir le processus permettant une mise en conformité des établissements financiers avec la réglementation européenne en matière de finance durable.

Avec les témoignages de Claire Douchy, Responsable RSE de Société Générale Private Banking et Pphilippe Zaouati, CEO de Mirova.

Les lignes directrices des réglementations taxonomie et SFDR

Les réglementations s’appliquent à plusieurs niveaux de services financiers. Les textes se croisent et s’appliquent à l’ensemble des activités : la gestion collective (gestion d’OPCVM, FIA…), les services d’investissement (conseil en investissement, gestion de portefeuille…), les autres services et activités (courtage en assurance, conseil en investissement immobilier…).

La complétude et la transparence des informations est garantie par deux leviers d’action.

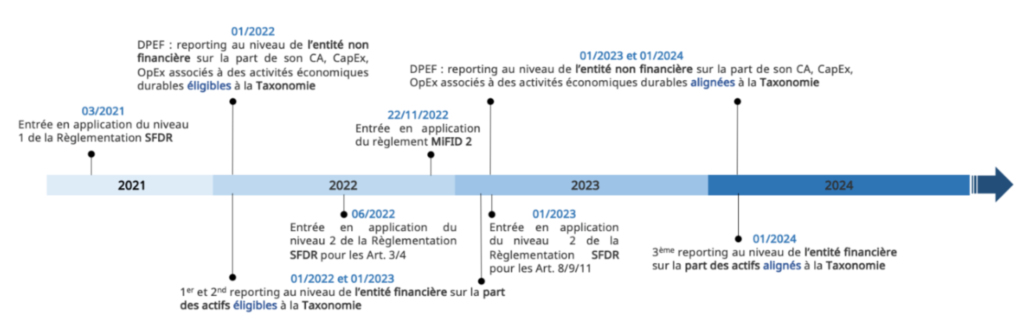

- Les exigences de SFDR favorisent la publication et la transparence des métriques utilisées dans les reportings ESG.

- La Taxonomie Européenne permet de mettre en lumière les investissements opérés dans des activités dites « durables », à travers des critères quantitatifs développés pour chaque secteur.

La réglementation sur la finance durable porte un enjeu de transformation du business model de la banque

Pour répondre à l’enjeu de transformation de ces contraintes réglementaires en opportunités business, une revue de l’Offre Produits à destination des investisseurs est primordiale afin que cette dernière soit compatible avec les différents niveaux d’appétence à la durabilité. Une forte montée en gamme des produits de l’article 8 et 9 SFDR, doit s’opérer dans l’univers d’investissement proposé.

Tirer les enseignements de MIF II

Les impacts des réglementations de finance durable étant importants, la mise en œuvre soulève une complexité accrue mais anticipable grâce à l’expérience de MIF II. Considérer les réglementations de finance durable et MIF II comme une package permettra d’actionner des leviers d’optimisations. La réglementation MIF II a mis en évidence la nécessité de mettre en place des flux de données entre les producteurs et les distributeurs. En effet, les distributeurs sont significativement dépendants des données des producteurs pour se conformer aux exigences en matière de protection clientèle. Les échanges de données entre producteurs et distributeurs tels que la gouvernance produit, le sustainability ou encore les frais ex-anté & ex-post est devenu donc un must-have.

Comment se lancer dans la mise en application de la réglementation?

En mettant en place des réglementations destinées à améliorer la croissance durable, l’UE a voulu réorienter les différents capitaux vers des investissements plus durables, promouvoir la transparence et la maitrise des risques financiers.

La mise en conformité au regard des réglementations et standards existants et futurs de la finance durable est loin d’être un fleuve tranquille. Les chantiers sont complexes et incitent les acteurs des marchés financiers à réfléchir à une stratégie holistique.

Découvrez dans cette étude les actions à mettre en place pour se conformer aux nouvelles obligations et collecter les données.

Pour aller plus loin, téléchargez la Note Research en renseignant le formulaire suivant et retrouvez nos offres Banque et Valeur Client.

Renseigner ce formulaire pour télécharger notre étude