Colombus publie sa 7ème étude sur la digitalisation de l’expérience client dans la banque de détail en Suisse :

- Les applications mobiles des banques de détail sont de plus en plus actualisées et appréciées, avec un NPS en hausse de 5 points (67%),

- Les budgets dédiés au marketing digital augmentent de 23%, atteignant plus de 58 millions de francs suisses annuels,

- L’engagement sur les réseaux sociaux a fait un bond de 64%, avec près de 100’000 interactions mensuelles,

- Des initiatives notables en IA, avec des banques comme UBS utilisant des assistants IA pour analyser les données dans le cadre d’opérations de fusions et acquisitions.

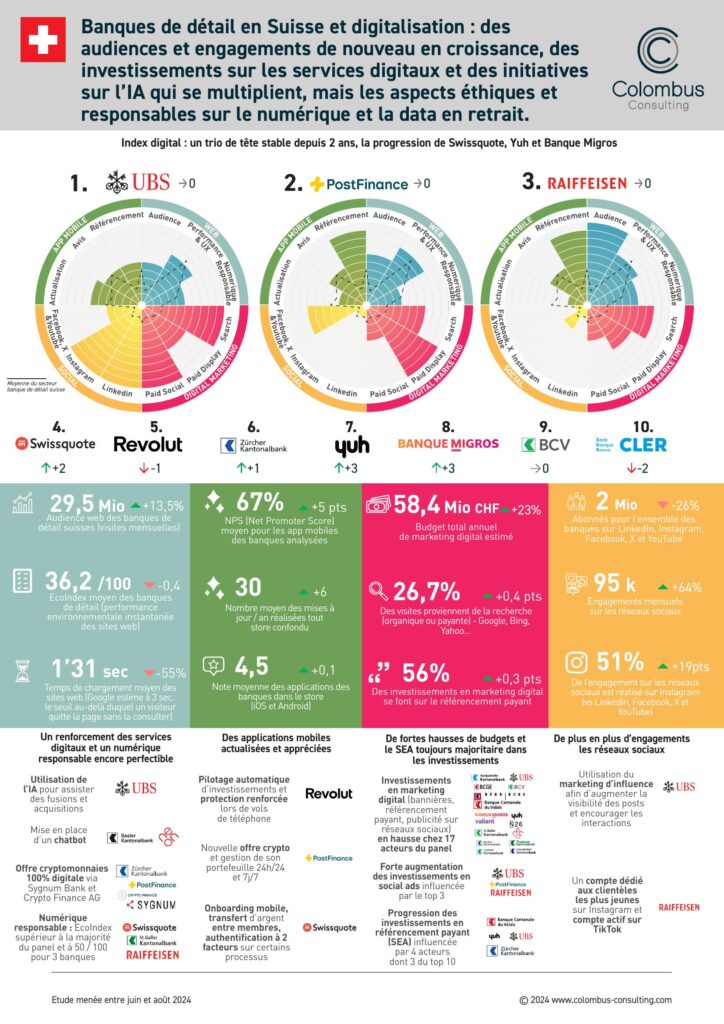

Un podium inchangé depuis 2 ans

Les mêmes acteurs composent le trio de tête en 2024 : UBS, PostFinance, Raiffeisen. Le départ de Crédit Suisse du panel et la progression de Swissquote sur les volets web et application mobile permettent à la banque digitale de talonner ce trio. D’autres banques progressent comme Yuh et la Banque Migros, respectivement en 7ème et 8ème position de notre classement.

Les efforts sur le digital se constatent sur toutes les dimensions. L’audience progresse au global de 13,5% (près de 30 millions de visites mensuelles), les investissements en digital marketing restent largement soutenus (+23%, soit plus de 58 millions de francs suisses annuels), le NPS des applications mobiles croit de 5 points (67%) et les engagements sur les réseaux sociaux attestent d’un bond de 64% pour atteindre un total de près de 100’000 interactions mensuelles.

Le web porté par l’expérience client et les produits numériques

L’optimisation de l’expérience client reste le nerf de la guerre avec le déploiement de nouveaux outils d’analyse web en ce sens chez la BCF, N26 et Neon ou encore le développement du contact direct via chatbot pour la BKB et Neon. La digitalisation passe aussi par des offres numériques par nature et l’accès désormais possibles aux cryptomonnaies pour PostFinance et ZKB, dans la même lignée que les banques cantonales de Lucerne, Saint-Gall et Zoug, à l’aide de partenariats avec des acteurs spécialisés dans ce type d’actifs (Sygnum Bank et Crypto Finance AG).

Des applications mobiles plus appréciées et vers plus de services en faveur de la sécurité

Les applications mobiles des banques remportent un franc succès cette année. Le niveau de NPS croît de 5 points pour atteindre 67% et le nombre de mises à jour par acteur est aussi en progression avec 30 actualisations en moyenne soit 6 de plus qu’en 2023. Une scission perdure néanmoins entre néo-banques et banques traditionnelles (64 mises à jour contre 24). Les nouveaux services les plus innovants sont portés par la néobanque Revolut grâce au pilotage automatique d’investissement et à une protection renforcée contre le vol de téléphone. Swissquote mise aussi sur la sécurité avec une authentification désormais à 2 facteurs sur les validations d’opérations les plus sensibles.

« Les produits numériques des banques continuent leur développement, portés par une adoption massive, une expérience revue à la hausse, et le mobile qui reste l’écran de proximité universel », analyse Jean Meneveau, Directeur associé de Colombus Consulting Suisse.

Réseaux sociaux : des engagements portés par Instagram et LinkedIn

La portée des réseaux sociaux est moindre cette année avec un nombre d’abonnés en baisse de 26% (2 millions au total) causée par l’absence de Crédit Suisse et FlowBank au sein du panel mais aussi par la décroissance de Facebook. L’engagement a quant à lui le vent en poupe, en progression de 64% notamment grâce à Instagram et LinkedIn, et atteint quasiment 100’000 interactions mensuelles. Les contenus sont plus visibles et encouragent les likes, commentaires ou partages des abonnés grâce notamment au marketing d’influence chez UBS avec l’équipe de F1 et le pilote George Russel.

Raiffeisen opte de son côté pour les cibles les plus jeunes et actives sur les réseaux avec une page Instagram qui leur est dédiée ainsi qu’un compte TikTok actif et engageant générant plus de 700 000 voire 800 000 vues sur certaines vidéos.

L’IA (générative) à la conquête des banques suisses ?

Si les banques privées comme Pictet et Vontobel ont récemment ouvert la voie avec des assistants basés sur de l’IA générative pour optimiser leur productivité interne et leurs interactions clients, UBS emboite le pas via son assistant IA développé ces 12 derniers mois en interne pour analyser les données d’entreprises dans le cadre d’opérations de fusions et acquisitions.

Temenos, éditeur de solution bancaire suisse, propose désormais un ensemble de solutions enrichies par l’IA générative. Ses banques clientes peuvent ainsi générer des informations et rapports uniques ou encore créer des produits en temps réel selon les préférences clients pour accompagner les activités bancaires de base et les fonctions commerciales les plus critiques. Dans la même logique, les autres éditeurs généralistes comme Oracle, Salesforce, Microsoft ont enrichi leurs solutions avec des modules d’IA générative pour augmenter les fonctions disponibles, tout en gardant une logique métier forte.

Le numérique responsable toujours en devenir

Intégré à notre index digital dès l’année dernière, le numérique responsable mesure l’impact environnemental des sites web des banques du panel en analysant leur complexité, poids et optimisation en ressources. Les résultats en demi-teinte constatés en 2023 demeurent toujours actuels en 2024 avec une moyenne EcoIndex quasi stable à 36/100.

Swissquote reste seule largement en tête avec un excellent score de 95/100. A noter toutefois une bonne progression de CA Next Bank et LUKB sans néanmoins parvenir à dépasser les 50/100 et qui ne contrecarre pas la notation en baisse de certains acteurs tels que la BCV, N26 et Yuh. Reste à savoir si les banques mettront davantage le numérique responsable au cœur de stratégie numérique dans les prochains mois.

Vers une banque plus éthique et responsable ?

Les thématiques autour de l’éthique et de la responsabilité des acteurs se développent sur tous les fronts, notamment sur le réglementaire en Europe (et sans doute à terme en Suisse) avec la CSRD et l’IA Act en tête. Pour rappel, la CSRD impose aux entreprises un reporting extra-financier détaillé sur leurs impacts environnementaux, sociaux et de gouvernance, et donc d’agir sur ces axes, quant à l’IA Act, il impose de classer les systèmes d’IA par niveaux de risques avec des obligations selon leur usage. Les banques suisses ne sont pas toutes logées à la même enseigne : les banques internationales avec un périmètre européen qui doivent donc suivre ces directives, et les autres plus locales, mais qui seront à terme impactées.

« Le cadre et les outils à disposition sont nombreux pour les banques, mais le chemin semble encore long pour relever tous les défis de la banque éthique et responsable. » conclut Brewen Latimier, Manager chez Colombus Consulting Suisse.

Digital Index : la performance numérique globale du secteur

Colombus Consulting présente ci-dessous le classement de l’index digital, qui mesure la performance numérique des banques de détail sur la base de 50 indicateurs répartis en quatre domaines : Web, Mobile, Marketing et Social.

Méthodologie

Cette étude a été construite à partir de mesures réalisées entre juin et août 2024 sur un panel de 28 acteurs majeurs du secteur de la banque de détail :

Banques traditionnelles : Banque Migros, Crédit Agricole Next Bank, PostFinance, Raiffeisen, Valiant, UBS,

Banques cantonales : Argovie, Bâle, Berne, Fribourg, Genève, Grisons, Lucerne, Schwyz, Saint Gall, Thurgovie, Valais, Vaud, Zürich

Banques digitales et néo-banques : Cler, Dukascopy, N26, Neon, Revolut, Swissquote, Yuh, Fea Money, Yapeal

L’index digital permet de mesurer la présence et la performance digitale à 360° des opérateurs selon plus de 50 indicateurs :

- Site Web : audience, performance (rebond, temps de visite, temps de chargement, core web vitals), expérience client (design, contenus et fonctions) et numérique responsable (EcoIndex)

- App mobiles : actualisation, commentaires et notes, NPS (Net Promoter Score), référencement dans les stores

- Marketing digital : référencement, display, email, réseaux sociaux et partenaires

- Réseaux sociaux : Instagram, LinkedIn, Facebook, Youtube, X (ex Twitter).

Solutions utilisées

Nous avons utilisé différents outils de collecte du marché, et avons retravaillé l’ensemble des données sous forme d’index permettant un benchmark simple et visuel du secteur. Les solutions choisies sont : Decodeapps, Similar Web, Semrush, Built with, Google, Page Speed Insights, EcoIndex

Pour aller plus loin, consultez nos offres Banque et Performance marketing et vente.